Il monitoraggio condotto da AIEL, iniziato alcuni anni fa, consente di fotografare con

precisione il quadro del settore. Il 2021 si è rivelato un anno positivo con +17 certificazioni

rispetto al 2020, secondo solamente a quello registrato nel periodo 2013-2015.

Da alcuni anni AIEL monitora l’evoluzione del mercato italiano del pellet con crescente precisione e accuratezza grazie al progressivo consolidamento delle attività di raccolta, catalogazione ed elaborazione dei dati connessi alla gestione ordinaria dello schema ENplus® e di quelli forniti annualmente da ciascuna azienda certificata.

Le principali fonti-dati impiegate consistono nei più recenti Rapporti di conformità disponibili per ciascuna azienda certificata ENplusR in Italia, trasmessi ad AIEL (gestore dello schema ENplusR per l’Italia) dall’Organismo nazionale di certificazione, Enama.

I dati vengono raccolti nel corso delle verifiche ispettive annuali di certificazione e sorveglianza e si riferiscono all’anno

solare precedente. Pertanto, le elaborazioni non fotografano fedelmente la situazione esistente attualmente, né quella

del momento in cui vengono condotte le analisi, poiché nel frattempo alcuni dati (fornitori, quantitativi, ecc.) potrebbero essersi modificati e non essere ancora stati rilevati in sede ispettiva. Ciononostante, le elaborazioni restituiscono una panoramica complessivamente affidabile e coerente di un variegato insieme di caratteristiche

del mercato del pellet.

Di seguito pubblichiamo le analisi condotte sui dati relativi alle aziende certificate ENplus® in Italia disponibili ad aprile 2021. La scelta di analizzare i dati e rilasciare le elaborazioni con un certo ritardo, sempre in forma aggregata, mira anche a tutelare nel massimo grado possibile la confidenzialità dei dati aziendali.

Distribuzione geografica

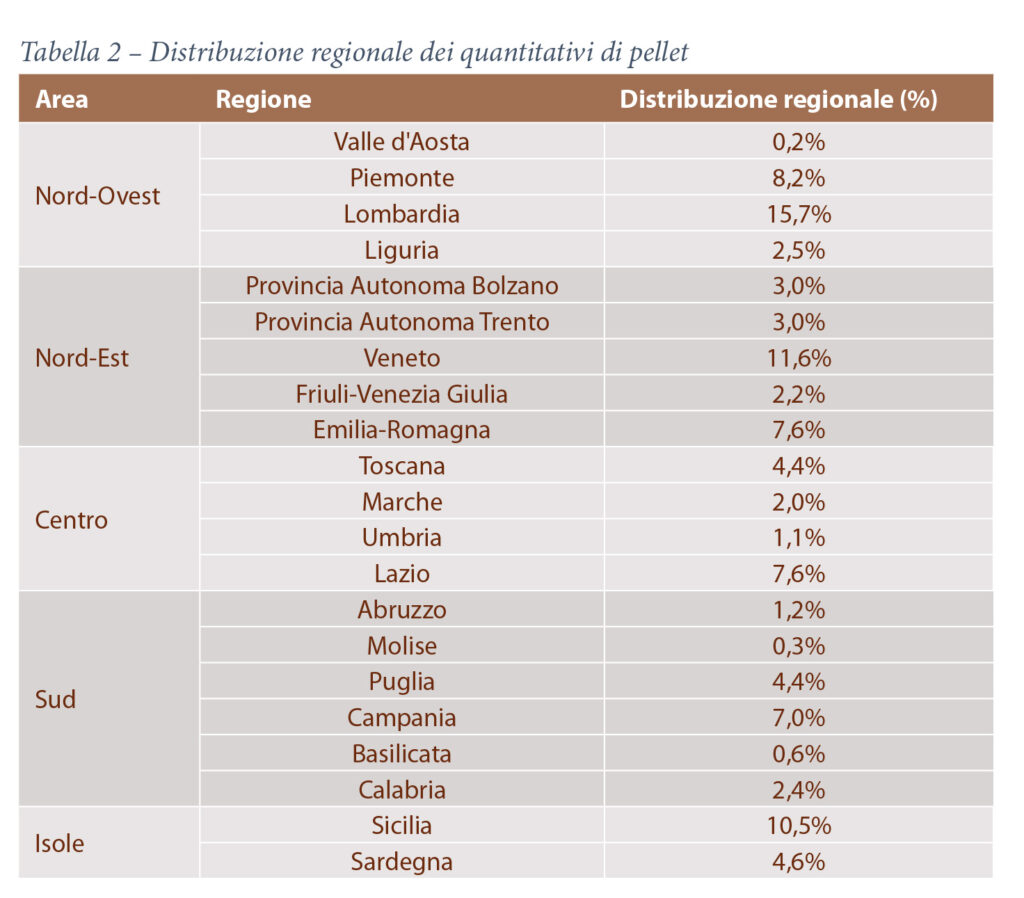

Nel nostro Paese si contano 123 certificazioni ENplus® in corso di validità (+37 rispetto al 2019), corrispondenti ad altrettanti codici identificativi ID ENplus® con sigla italiana. I valori riportati in figura 1 indicano l’andamento annuale delle certificazioni ENplus® in Italia, distinguendo su base annuale i certificati di nuova emissione, quelli terminati e quelli attivi.Il 2021 si rivela un anno positivo, con untasso di incremento delle nuove certificazioni (+17 rispetto all’anno precedente) che è secondo soltanto a quello registrato nel periodo 2013-2015, cioè quando la certificazione ENplus® si stava affermando sul mercato.

Le certificazioni attive rilasciate ad aziende italiane produttrici di pellet sono 31(+1 rispetto al 2020), mentre i distributori sono 81 (+15). Le aziende che dispongono di una doppia certificazione sia da produttore che da distributore sono 12(+1); il totale delle aziende certificate assomma quindi a 100.

Attività svolte

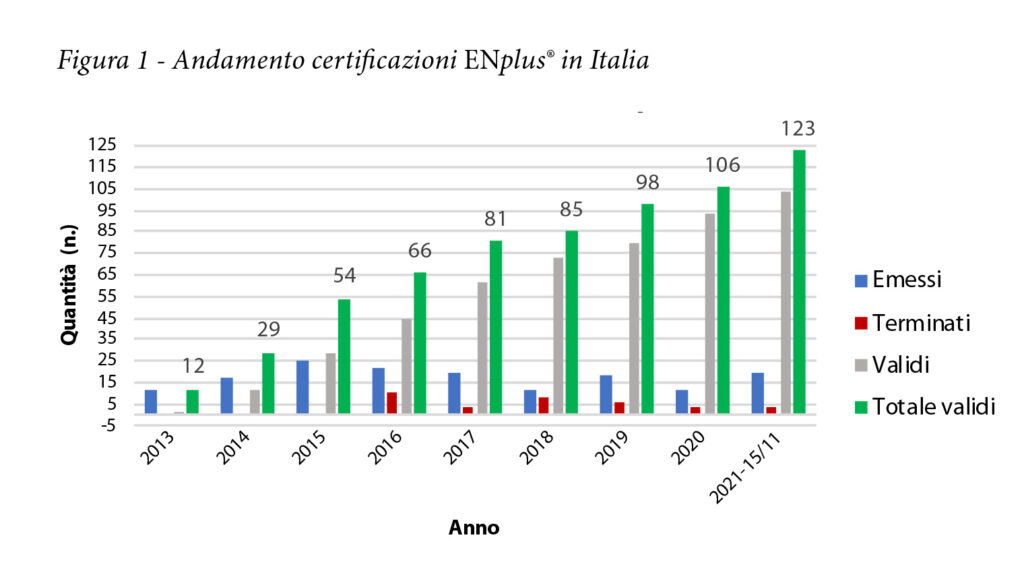

La figura 2 propone una sintesi delle diverse tipologie di attività svolte dalle aziende certificate. È importante sottolineare che queste percentuali si riferiscono al numero di aziende che compongono il campione e non riflettono gli analoghi quantitativi commercializzati. La quasi totalità dei produttori (96,8%) provvede all’insacco del materiale (il

3,2% si limita alla consegna in autobotte e/o vendita di pellet sfuso ad altri trader). Diversamente, la quota di aziende di trading che dispongono di una stazione di insacco diminuisce al 22,2%: è infatti nota la spiccata propensione delle aziende italiane ad agire come distributori di filiera (58% dei distributori). La commercializzazione di sacchi marchiati con il proprio codice ID ENplus® interessa in totale l’81% delle aziende certificate, con i produttori (87,1%) che

superano i distributori (79%). Le attività di rivendita di sacchi marchiati con il codice di un’azienda diversa da quella che ne cura la commercializzazione (rivendita) interessano invece il 19,4% dei produttori e il 59,8% dei distributori (52%

del campione totale). Nel caso della commercializzazione di sacchetti, il 67% delle aziende effettua consegne ai propri clienti a partire dalla sede aziendale in Italia, mentre il 17% del campione organizza consegne dirette a partire dalla sede italiana del fornitore e il 45% dalla sede del fornitore situata all’estero.

Le consegne in autobotte interessano il 16,1% dei produttori e il 25,9% dei distributori (21% dell’intero campione) per un totale di 21 aziende e 47 veicoli certificati. La distinzione tra consegne a carico completo e parziale è poco significativa all’interno del campione di riferimento

Kava is a unified mulipurpose theme with tons of options, features, innovative tools, high-quality images, top-notch plugins and many other elemets. Add multiple WooCommerce widgets presented as pre-designed modules and equip your store with breathtaking widgets and elements.

Lifetime Subscription gives you much wider opportunities of using the theme and its benefits. There is such an amazing service as lifetime updates of all plugins. Kava is equipped with such stunning plugins as JetElements, JetMenu, JetBlogs and other Jets. Besides, you will get all your plugins updated as well. This feature is great, because all of our plugins are beeing upgraded constantly.

Classi di qualità

Nel complesso, il 72,7% delle aziende è certificata per la sola classe A1, il 2% per la sola classe A2 e il 25,3% per entrambe le classi di qualità. Nessuna azienda italiana dispone di una certificazione per la classe B. In termini quantitativi, il 94% del materiale prodotto e/o commercializzato dalle aziende certificate in Italia ricade in classe A1, il 4,2 % in classe A2 e la quota rimanente (1,8%) interessa materiale non certificato. Questa ripartizione rispecchia quasi

fedelmente quella dei sacchetti che rimangono saldamente la forma di commercializzazione più diffusa in Italia. Nel caso delle consegne in autobotte, che quantitativamente valgono circa il 9% del campione, la classe A1 sale addirittura al 98,6% delle quantità distribuite. La continua diminuzione della vendita di materiale in classe A2 è frutto di un necessario adattamento del mercato alle restrizioni sempre più diffuse a livello regionale per gli interventi connessi al

risanamento della qualità dell’aria, nonché a livello nazionale per l’accesso e il mantenimento degli incentivi legati ai generatori di calore.

Sostenibilità ambientale

La quasi totalità delle aziende di produzione (96,8%) utilizza residui di lavorazioni industriali (ad esempio la segatura)

come materia prima per la produzione di pellet; solo 8 aziende (25,8%) utilizzano anche legno vergine (ad esempio i tronchi). In termini quantitativi, l’utilizzo di residui di lavorazione supera il 90% del totale. Il 61,3% dei produttori certificati sostiene di approvvigionarsi da filiere certificate secondo i principali schemi di certificazione

forestale: nel 33,3% dei casi Pefc, 26,7% per Fsc® e nel 40% da entrambe le fonti. Si deve tuttavia notare che l’approvvigionamento da fonti certificate secondo questi schemi non comporta automaticamente la commercializzazione di pellet certificato Fsc® e/o Pefc perché questa possibilità è subordinata all’ottenimento

della relativa certificazione di catena di custodia. Le specie legnose maggiormente utilizzate in fase di produzione sono l’abete rosso e l’abete bianco (83,9% delle aziende; 22,6% in via esclusiva) seguiti dalle latifoglie (54,8% delle aziende, 6,5% in via esclusiva). La combinazione di materie prime più frequente coinvolge l’abete e le latifoglie (25,8% delle aziende) seguita da mix di conifere (22,6%) e di conifere e latifoglie (12,9%). Il progressivo miglioramento delle rilevazioni condotte ha permesso di correggere il dato precedente secondo cui, sorprendentemente, le quantità di

gas-serra emessi in atmosfera per unità di pellet prodotto (g CO2 eq./kg pellet) risultavano mediamente maggiori per la produzione di pellet sfuso rispetto a quella di pellet in sacchi. I valori si attestano ora rispettivamente su 71,4 e

82,2 grammi di CO2 equivalente emessa mediamente per ciascun chilogrammo di pellet prodotto.

Origine del materiale

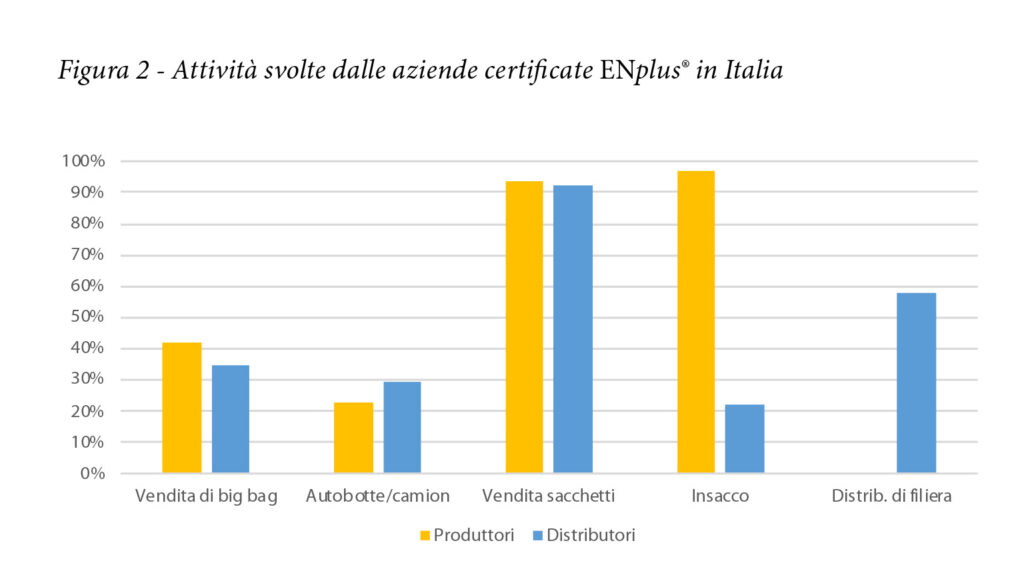

L’analisi delle fonti di approvvigionamento dei distributori certificati rivela un numero piuttosto elevato di fornitori attivi composto da 156 produttori (+53 rispetto al 2019) e 53 distributori (+36). Poiché alcuni fornitori riforniscono più

di un singolo cliente, il numero totale dei canali di fornitura attivi assomma a 416. Le nazioni da cui le aziende italiane si approvvigionano sono complessivamente 33. In termini quantitativi, i valori riportati nella figura 3 indicano che un ruolo preponderante viene svolto dai Paesi dell’Europa centrale (40,6%), seguiti dal Sud America (13,9%), Bielorussia,

Ucraina e Russia (10,8% nel complesso). Chiudono la classifica i Paesi del Nord-Europa, Nord-America, regioni balcanica e baltica, Europa del Sud e regione mediterranea.

Distrubuzione in Italia

Le stime sulla distribuzione (e consumo) di pellet a livello regionale sono frutto dell’analisi dei dati comunicati a inizio anno dalle aziende italiane certificate ENplus®. I parametri considerati per le elaborazioni sono:

- quantità totali (t) di pellet commercializzato nel 2020, incluso il materiale non certificato e certificato con codice identificativo di altra azienda (rivendita);

- ripartizione (%) delle quantità commercializzate in base alle macroaree geografiche usualmente adottate dall’Istat: Nord-Ovest, Nord-Est, Centro, Sud, Isole;

- singole regioni in cui le aziende effettuano commercializzazione di materiale. In questo caso, le aziende forniscono un semplice elenco sprovvisto di ulteriori indicazioni quantitative e la redistribuzione regionale avviene attribuendo a ciascuna regione un peso all’interno della macroarea geografica di riferimento proporzionale al numero di famiglie residenti nel 2019.

Nel complesso, il pellet commercializzato dalle imprese che compongono il campione di riferimento assomma a oltre 1,2 milioni di tonnellate (18,9% produzione; 58,0% distribuzione; 23,1% rivendita). Si tratta di un campione rilevante rispetto al consumo totale nazionale (circa 3.300.000 tonnellate) che restituisce una fotografia d’insieme interessante e complessivamente realistica del mercato italiano, seppur con un certo margine di variabilità.

È utile sottolineare che, a differenza delle rilevazioni demoscopiche condotte da Istat (2013) e dal progetto prepAIR (2018) all’interno del Bacino padano, le elaborazioni AIEL si basano sui dati dell’offerta aziendale anziché su quelli

della domanda dei consumatori. Questo permette un miglioramento considerevole in termini di precisione dei dati raccolti e di copertura del campione di riferimento.

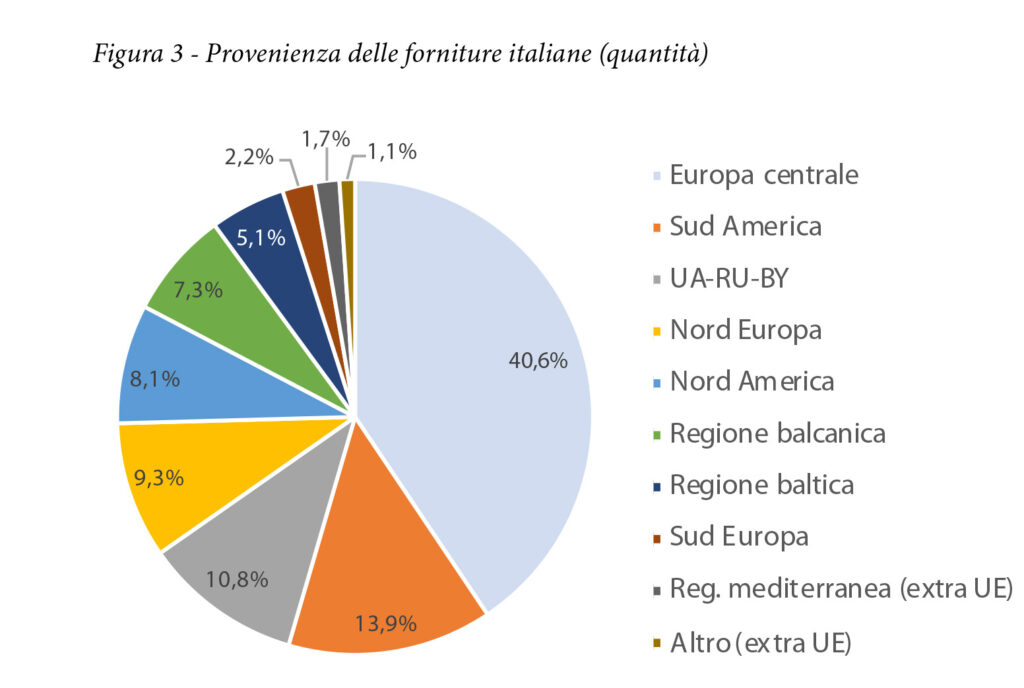

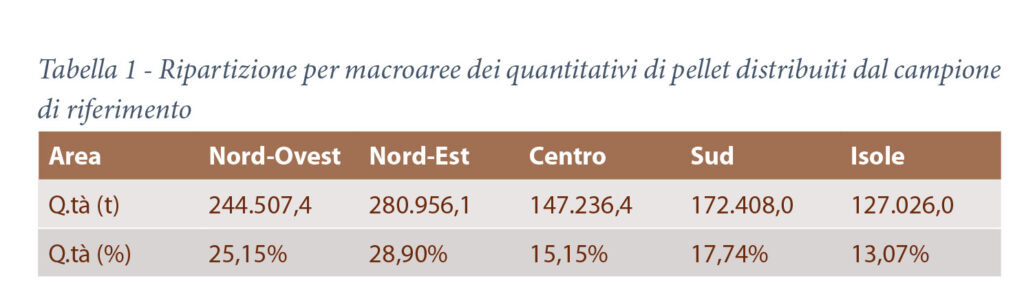

I dati riportati in tabella 1 indicano che la maggior parte del pellet viene distribuito (perciò anche consumato) nelle regioni del Nord-Est (28,9%), seguite dal 25,2% del Nord-Ovest, dal 17,7% del Sud e dal 13,1% delle Isole.

La maggior parte del pellet commercializzato dalle aziende certificate ENplus® in Italia è destinato alla ulteriore rivendita: il 51,6% delle cessioni avviene in favore di rivenditori e grossisti, seguiti dal segmento della Grande distribuzione (27,2%). La consegna diretta al consumatore finale interessa solo il 21,1% dei quantitativi commercializzati, mentre la vendita online occupa un ruolo marginale (0,1% del mercato). La tabella 2 riporta la ripartizione regionale della distribuzione di pellet in Italia.

Il campione di riferimento dell’indagine restituisce una fotografia realistica del mercato italiano